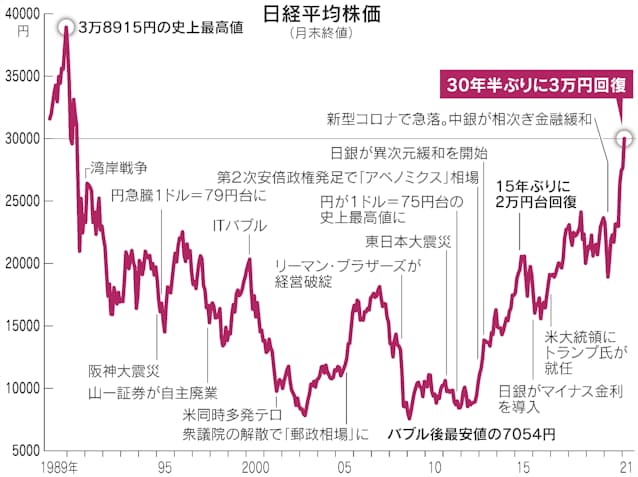

リーマンショック時の日経平均株価の推移

2007〜2009年の日経平均株価

出典:日本経済新聞

日経平均株価とは、日本の代表的な株価指数で、市場全体の動きを表す指標です。東証一部に上場している企業の中から選んだ225社の平均株価を示しています。代表的な経済指標の1つで、基本的に景気が良くなれば上昇し、悪くなれば下落します。

リーマンショック時も日経平均株価の大幅な下落が見られました。2007〜2009年の動きを見てみましょう。株価の下落は、2007年から起こっていました。2007年は、アメリカでサブプライムローン問題が発生した年です。

住宅価格の下落と支払いの延滞、差押えが激増し、大手投資銀行が経営破綻してアメリカの株価は暴落。日本も引きずられるようにして、株価が下落しました。

一時は上昇した株価ですが、2008年9月にリーマンブラザーズが経営破綻すると日経平均株価は大暴落してしまいます。その影響は2009年に入っても続き、ついには7000円を割ってしまい、バブル崩壊後の最安値を記録しました。

日経平均株価が回復したのは2012年?

リーマンショック以来、日経平均株価は低迷していました。株価が回復したのは、2012年のアベノミクスからです。2012年12月、政権交代により、第2次安倍内閣がスタート。

持続的な経済成長を目的に掲げた「アベノミクス」に基づいた金融緩和の実践により、海外投資家からの注目が集まりました。結果、長い間横ばいだった株価は右肩上がりになります。

リーマンショック時の日本の対応

現金給付を含めた生活対策

リーマンショック時、麻生政権は計3回の経済対策を打ち出しました。最初に取り組まれたのは、生活対策です。需要を呼び起こすため、麻生政権は全国民に1万2000円の定額給付金を配りました。また、高速道路の料金の引き下げや中小企業への保証も行いました。

ですが、この経済対策は実を結びませんでした。いつまで続くかわからない不況に備えるため、ほとんどの国民が給付金を貯蓄に回したのです。そのため、思うような成果が出ませんでした。

生活を守るための対策

2回目に行ったのは、失業者の生活を守るためのものでした。世界中の需要が激減したことにより、打撃を受けた製造業は非正規労働者の雇い止めを行いました。そこで政府は、失業した労働者のための住宅確保や生活費の貸し付けなどを行いました。

また、需要減によって経営破綻に追い込まれつつあった企業を救済するための経済対策を行いましたが、やはり景気悪化に歯止めが掛かりませんでした。

経済危機対策

2度目の経済対策が実を結ばなかったため、政府は更なる対策を打ち出しました。2009年4月には、雇用確保のためにグリーン家電の購入促進や住宅取得の税の減免、公共事業の前倒しなどを行います。

過去最大の56.8兆円に及ぶ対策は功を成し、景気はようやく底を打って上昇に転じたのでした。

リーマンショックとコロナショックの違い

金融破綻と感染症

リーマンショックとコロナショックの大きな違いは、不況となった原因です。ここまででお話した通り、リーマンショックは住宅バブルによって金融危機が発生し、需要が落ち込みました。いわば、不健全な状態であった経済が、金融機関の破綻をきっかけに一気に問題となったのです。

対してコロナショックは、バブルなどの不健全な経済状況はなく、「コロナウイルス」というウイルスのまんえんによって引き起こされた不況です。リーマンショックが暴飲暴食によって引き起こされた病気なら、コロナショックはある日突然、交通事故にあったようなものと言い換えても良いでしょう。

バブルと需要ショック

リーマンショックとコロナショックの違い、2つ目はバブルと需要ショックです。先ほども触れましたが、リーマンショックでは金融不安が広がったことによるお金の流れの停滞が需要の冷え込みに繋がりました。需要が減ったことにより、会社の売り上げが減り、それが回り回って経済に大打撃を与えたんですね。

対して、コロナショックは外出自粛や飲食店の休業要請によって強制的に経済活動にストップがかけられました。

インフレ期待

リーマンショックとコロナショックの3つ目の違いは、インフレ期待です。インフレ期待とは、物価が上昇し続ける状態が続くだろうという予想のことです。

リーマンショックとコロナショックでは、コロナショックの方がインフレ期待が低くなっています。なぜかというと、リーマンショック時に比べて、もともとの金利が低いからです。

リーマンショック時、アメリカの金利は4%ほどでした。対して、コロナショック時の金利は1%と低く、金融政策で金利を下げたとしても、需要の増加には結びつきにくいのです。

そもそも、金融機関に問題があったリーマンショックとは違い、今回の需要減少はウイルスと政府の感染症対策にある以上、金融政策を行ったとしても限界があります。基本的に金利が下がると物価が上がりますが、今回はもともとの金利が低いため、物価はさほど上がらないだろうということです。

失業率と有効求人倍率

出典:厚生労働省

リーマンショックとコロナショックを比べると、雇用に関してはリーマンショック時の方が悪化していました。上記の厚生労働省によって作成された表によると、リーマンショック時の有効求人倍率(求職者1人に対する、求人の数のこと)は0.8倍と求職者に対して求人が足りていない状態でした。

対して、コロナショック時は約1.4倍と求人数が求職者を上回っています。とはいえ、コロナショックによる影響は続いており、令和3年2月時点の有効求人倍率は約1.09倍と低下しています。また、総務省の「労働力調査結果」によると、完全失業率も2020年時には2.8%であったのに対し、2021年5月には3.0%に上昇。

こちらもリーマンショック時の完全失業率が5.1%だったことを考えると、低い数字に収まってはいますが、コロナウイルスが長引けばリーマンショックと同等の数字になる可能性もあります。

リーマンショックとコロナショックどちらが深刻か

上記の違いを鑑みると、コロナショックはリーマンショックよりも深刻な状態にはないように見えます。数値で見れば確かに、ほとんどの値がリーマンショックを下回りますが、コロナ禍が終わっていない今、まだまだどうなるかわかりません。

ですが、あえて結論を出すなら、リーマンショックよりもコロナショックの方が深刻と言えるでしょう。なぜなら、リーマンショックは「お金」と「与信」という手段で迅速に解決できましたが、コロナショックはワクチン接種という手段があっても効果が出るまでに時間がかかるからです。

感染対策として、政府が需要を抑え込んでいる以上どうしても持久戦になってしまいます。そのため、長引けば長引くほどコロナショックの影響は深刻なものとなります。ワクチンの効果が出るまで、コロナによる悪影響をどれだけ抑えられるかが、鍵となるでしょう。

リーマンショックに関するまとめ

リーマンショックについて紹介しましたが、いかがでしたか?

リーマンショックのきっかけは、アメリカの大手投資銀行リーマンブラザーズの倒産でした。しかし、その裏にはハイリスクなサブプライムローンや住宅ローンの証券化、バブルなどがありました。

コロナショックは感染症によって引き起こされた不況であるため、そのままリーマンショックの例を当てはめることはできません。しかし、不況下で社会がどうなるのか、についてはある程度共通点が見られるので、今度を考える上でリーマンショックの事例は助けになります。

本記事がその参考になれば幸いです。

![レキシル[Rekisiru]](https://rekisiru.com/wp-content/uploads/2021/04/Rekisiru_Logo_v3-1.png)